【加拿大乐活网lahoo.ca 江礼且综述】为了抑制房地产市场的投机行为,加拿大引入了针对住宅房产的反“炒房”规则(Anti-flipping rules)。这规则已经在2023年一月生效,旨在减少房地产市场上的投机行为,并帮助冷却过度的房价增长。

在此规则下,加拿大房主如果持有房屋少于12个月,就不能申请主要住宅免税,也就是说,房主出售房屋时将无法享受“主要居所豁免”,卖房收益将作为收入100%征税。但对死亡、残疾、分居和工作搬迁等生活事件有一定的豁免。

虽然这规定只在2023年和未来几年生效;但是,加拿大税务局(CRA)如果认为纳税人投机并出售房产以快速获利,就仍然可以对您2023年之前的“炒房”行为提出质疑。

以上个月判决的一起案件为例,纳税人A某就因没有报告他在卡尔加里出售一处房产所获得的收入,而被重新评估了2016年的纳税金额。

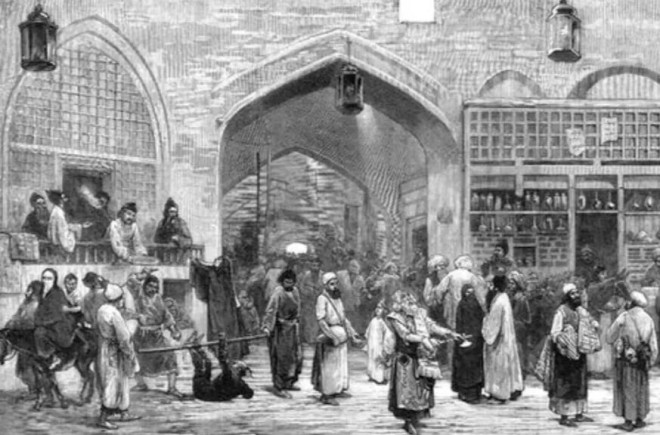

图为纳税人A某2016年持有的一间平房。A持有房屋33天后将其出售并获得了近73,000刀的收益。(图自:Financial Post)

A某自己也没有想到,他八年前卖掉房产,如今却收到了CRA关于其“炒房”收入的质疑,很可能要将7万收益吐出来。

2016年,A某参与了多起房地产交易。他拥有的其中一处房产是一间两卧室一浴室的独立屋,带一个独立的两车位车库。而他本身当时也是一名房产经纪。

A某从2016年10月20日至2016年11月21日持有这所房屋,为期仅33天。在此期间,他并未将该房产挂牌出租。

买入房产33天后,他迅速出售了这房子,将近73,000加元的收益收入囊中。不过,他没有在2016年的个人纳税申报中向CRA报告这笔收益。

由于CRA只对纳税人在2021年未报告的2016年销售进行了重新评估,因此税务法院面临的第一个问题是,CRA是否被允许在正常的三年重新评估期之后对他进行重新评估(reassess)。要做到这一点,CRA通常必须证明,在各种可能性之下,纳税人在提交纳税申报表时存在可归因于“疏忽、粗心或故意违约或欺诈的虚假陈述”。

在A某的事件中,CRA并没有指控A欺诈,但CRA认为他2016年的纳税申报表存在重大虚假陈述,因为他隐瞒了卖房收益。

A就表示,他没有在纳税申报表上申报房产出售,是因为他的“费用已经抵消了任何可能的收益”,但法官不相信他的解释并表示,当纳税人提交2016年的纳税申报表时,“显然存在虚假陈述”,这是“由于疏忽或至少是粗心”造成的。所以,CRA被允许在正常的重新评估期之外重新评估纳税人A某的2016年纳税年度金额。

在法庭上,A某表示,他至少应该有权使用资本利得(capital gains)规则,也就是说只有50%的收益需要纳税。值得留意的是,对于个人而言,自2024年6月25日起,针对超过25万加元的收入,资本利得的纳入率将提高到三分之二。

A某还表示,考虑到他在听证会上作为证据提出的两项额外支出,他的收益应该从73,000加元减少到12,467加元。其中一笔钱是向一家阿省的公司支付40,500加元的介绍费,而这所谓的“公司”,他跟他的商业伙伴各占一半;第二笔是向其合伙人的配偶支付20,000加元的介绍费。他说,两笔介绍费都跟卖房有关。

不过法官不相信,而是认为额外的60,500加元支出可以从收益中扣除;并指出“这些文件在交易结束时支付的款项的真实性质方面过于含糊和不清楚”。

关于房产出售的另一个问题是,7.3万加元的收益是作为资本利得还是收入征税。由于A某在2016年的纳税申报表中根本没有报告房屋处置,法院只会依靠审判时提供的证据来确定CRA对A的指控的收入账户处理是否应该成立。在这一点上,A也没有详细说明,只是坚持说他想把房产租出去。

但法官以A某购买该物业后将主楼和地下室的“立即和迅速翻新”,以及A某作为房地产经纪人的经验为依据,不相信他购买这房子时的真正意图是将它出租。

法官强调:“法院认为很难相信(纳税人A某)在如此短的时间内处理如此多的事件,以至于唯一的选择是迅速出售房产,并在一个月内获得约7万刀的利润。”

最后,法官得出结论,纳税人A某的证词不足以支撑将出售房产的收益重新定义为资本收益,并支持CRA对收入处理的重新评估。未来A很可能仍要将7万收益中的一大部分吐出来。