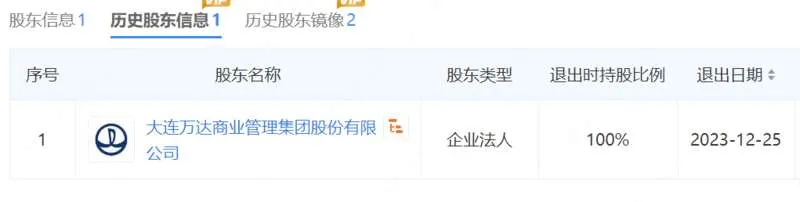

短短几天,王健林卖了三家万达广场!12月29日,广州萝岗万达广场有限公司发生股权变更,大连万达商业管理集团股份有限公司退出该公司股东,由苏州联商肆号商业管理有限公司100%持股,后者控股股东为中联前源不动产基金。

而12月25日、26日,大连万达商管分别退出太仓万达广场投资有限公司、湖州万达投资有限公司的股东名单。这两家公司分别新增了苏州联商叁号商业管理有限公司、苏州联商伍号商业管理有限公司为全资股东。

一口气拿下3家万达广场的中联基金,是什么来头?官网显示,中联基金专注于以REITs为核心的不动产金融业务,以不动产证券化为切入点并向两端延伸,形成不动产投资孵化、不动产证券化投行、证券化产品投资三大业务线,布局各主题不动产全业务链条。

按照王健林此前的计划,万达集团将出售其在全国范围内的部分万达广场以换取流动资金。

12月12日,万达对赌危机解除。太盟投资集团(PAG)与大连万达商管集团共同宣布签署新投资协议。太盟将联合其他投资者,在其2021年的投资赎回期满时,经大连万达商管集团赎回后,对珠海万达商管再投资。现有投资人于2021年8月对珠海万达商管的投资额约为380亿人民币,其中太盟的投资额约为28亿美元(约180亿人民币),现有投资人在原投资安排中享有到期赎回权。

按照新协议,大连万达商管持股40%,为单一最大股东,太盟等数家现有及新进投资人股东参与投资,总计持股60%。万达将与太盟等重要股东一起,进一步优化公司法人治理,保持管理团队稳定,共同支持公司的长远发展。

市场认为,此次新协议签署,或许意味着万达面临巨额股份回购危机暂时得到解除。但对比股权数据会发现,大连万达商管集团在珠海万达商管的持股比例大幅下降,“瘦身”不少。

明年的万达,可能没有王健林了

走到2023年的最后一个月,王健林终于可以松口气了。这一年里,王健林数次“壮士断腕”,给自己和万达争取到了喘息时间。但一顿操作猛如虎,王健林欠下的债务未见还清,倒是手里留下的资产越来越少。靠着“卖卖卖”筹集回来的现金流,几乎只能解决最火烧眉毛的问题,但藏在王健林和万达背后的更多危机,现在依旧没有解决方案。

由于承载着王健林的希望,万达商管一直在奋力谋求上市中,但努力不一定有结果,万达商管仍然处在困局之中。

而给整个万达集团赋予了品牌声量与价值的万达电影,却被王健林无奈拱手让人。

不过,这一留、一抛,倒恰恰说明了王健林心中的天平,向谁倾斜。

丧失手中唯一A股企业的控制权多年以前,王思聪曾经公开对戚薇表白:“如果我把万达25%的排片给你,你愿意和我交往吗?”在院线市场占有率一度超过16%的万达电影,在排片权重这件事上有着不小的话语权。

《我不是潘金莲》上映期间,由于该片在万达院线的拍片场次较少,导演冯小刚还和王思聪在微博上公开“对线”,场面十分尴尬。

这两件事情从某种程度上可以证明万达电影对于万达集团和王健林父子来说,既可以赚到钱,又可以提高整个万达系的曝光度和价值。

按理说,不管条件有多困难,万达电影都是应该守住的一块田地,毕竟有万达电影在,就还有面子。

更别说熬过疫情的冲击之后,万达电影今年的成绩对于整个万达集团来说都是一种激励。

据2023年三季报显示,前三季度该公司营收达113.48亿元,同比增长46.98%,净利润为11.15亿元,实现扭亏为盈。

三季度单季实现盈利6.9亿元,超过上海电影、横店影视、金逸影视、幸福蓝海、文投控股5家上市影视公司的利润总和。

即便如此,王健林今年还是一次又一次地出售万达电影股权。

数据显示,截至7月7日,万达投资在二级市场累计减持约1亿股(约占总股本的4.6%),回笼资金约12.6亿;

7月10日,万达投资向自然人陆丽丽转让1.8亿股,对价21.7亿;

7月12日,万达投资向一致行动人“莘县融智”转让1.77亿股,占万达电影总股本的8.14%,对价23.4亿元;

7月20日,万达文化集团又向上海儒意转让万达投资49%股权。转让后,万达文化集团、王健林分别持有万达投资股比为49.8%、1.2%。

到这时,王健林还没有收手,12月6日万达文化集团、王健林拟将万达投资剩余51%股权转让上海儒意。

王健林回笼资金约110亿,但却失去了万达电影,失去了对手里唯一一家A股企业的控制权。

万达商管是最后的救命稻草?抛售万达电影,全力运作万达商管上市,是王健林目前认为能够彻底解决危机的方案。

时间转回2021年,那时万达商管刚刚完成Pre-IPO融资,信心满满地和投资人签订了一份对赌协议,承诺在2023年底之前上市,如果不能,不仅要拿出约380亿的股份回购款,还要额外支付12%的利息。

尽管万达已经负债数千亿,但债多了也愁,更何况王健林还指望万达商管上市之后带来比开发更稳定也更良性的现金流,所以怎么看,也不能输掉这场赌博。

老天没有给王健林好运,过去两年多的时间里,珠海万达商管先后向港交所递交了四次招股书,均没有下文。

时间进入倒计时,王健林不可能坐以待毙,所以选择对万达电影彻底放手,一门心思扑到万达商管这块业务上。

不过从万达电影套出来的钱,最终还是没有用来还债。12月12日,太盟投资集团与大连万达商管集团共同宣布签署新投资协议,等到之前投资赎回期满时,会再次投资。

这份协议的签署,无疑又给了王健林一次机会,令人心惊的对赌协议就这样悄悄的成为了废纸一张。

只是天下没有免费的午餐,这个机会同样靠 “割肉”而来。

按照新协议,大连万达商管持股40%,由此前的70.15%让出了超过30%的股权,这意味着,哪怕之后万达商管顺利上市,王健林和万达集团能够攥在手里的现金流和掌控权也被削弱了。

为了“自救”,还要继续“卖卖卖”除了短期的上市压力之外,其实万达商管还面临着中长期的竞争力问题。

从数据上来看,万达商管的成绩似乎的确不错。据悉,珠海万达商管目前管理全国227个地级及以上城市的494个大型商业中心。

过去两年中,珠海万达商管管理的商业中心数量从417家增长到494家,平均年增长率为9%左右。

另外,自现有投资人2021年入资以来,珠海万达商管连续三年超额完成业绩目标,2021年税后收入为235亿元,2022年为271亿元,2023年(预估)为293亿元,平均年增长约12%。

这一成绩,放眼整个行业,都属于遥遥领先,哪怕是发展没有明显波动的新城控股旗下的吾悦广场和华润置地旗下的商业板块,都不及万达。

因此此前也有匿名内部人士发帖表示,万达商管的多项数据都存在“注水”的嫌疑。

可就算这些质疑都是子虚乌有,万达系持有的庞大商业资产及相关债务也是万达商管上市路上的绊脚石。

近期有市场消息称,珠海万达商管在和投资人沟通的过程中透露,万达集团拟出售旗下位于一、二线城市的万达广场以换取流动资金,目前在和险资机构洽谈。

换句话说,“卖卖卖”的动作还没有结束,为了万达商管的顺利上市,也为了“自救”成功,能卖的资产还要继续卖下去。