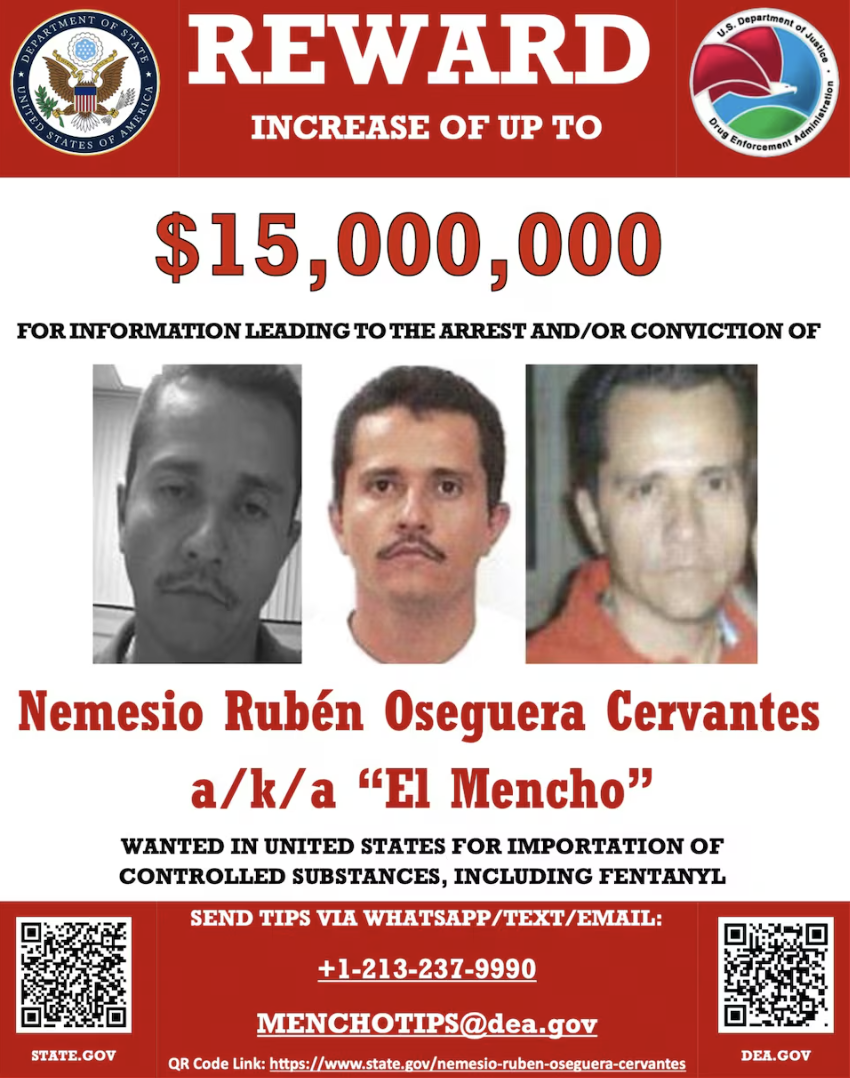

谋划“借壳上市”近半年,法拉第未来(以下简称FF)终于完成上市。而淡出大众视线已久的FF创始人贾跃亭也出席上市现场做车辆讲解,并在敲钟台下鼓掌。

图片来源:@FaradayFuture直播视频截图

北京时间7月22日晚9点,FF在纳斯达克正式挂牌上市,股票代码为“FFIE”。截至《每日经济新闻》记者发稿,法拉第未来股价为14.22美元/股,涨幅3.22%。值得注意的是,在FF即将登陆纳斯达克前,其股价盘前涨幅一度扩大至50%。

与此同时,FF全球CEO毕福康公布了FF 91 Futurist全新预订政策。“随着IPO的完成,FF 91未来主义者版车型的量产交付将从生产制造、供应链、用户生态等维度全方位进入冲刺阶段。”毕福康表示。

按照规划,FF首款量产车FF 91将在其成功IPO后一年内完成上市交付。“FF现在的目标是聚焦在12个月内高质量交车。”贾跃亭表示。

在香颂资本执行董事沈萌看来:“借壳上市只能为FF提供一定资金支持,但FF现在的问题并不只是钱的问题。截止目前,FF并没有拿出令人信服的证据。FF未来发展将走向何方,还需要审慎关注。”

收获10亿美元融资 加速产品交付

今年年初,FF宣布通过与一家SPAC(即反向并购上市)公司PSAC(全称为Property Solutions Acquisition Corp.)进行业务合并最终完成借壳上市。交易完成后,FF将成为PSAC的全资子公司,FF的股东将成为PSAC的股东,PSAC将更名为“Faraday Future Intelligent Electric Inc.”。

7月21日,FF方面宣布,美国纽约时间7月20日, 在PSAC举行的特别会议上,股东审议和投票通过了PSAC和FF之间的拟议合并交易有关的全部方案,且披露完整投票结果的8-K表格已经提交给美国证券交易委员会。

“投票通过后,FF与PSAC的合并上市交易完成,次日即可在纳斯达克挂牌上市。”彼时,FF中国相关负责人在接受记者采访时表示。

在沈萌看来,PSAC之所以会愿意与FF合并,并不是看好FF的发展,而是看中FF的话题性,能够在二级市场炒作股价、获取收益。“FF和PSAC合并是借着新能源概念和PSAC的热度,后续仍要看其具体业务落地和业绩表现。”沈萌认为。

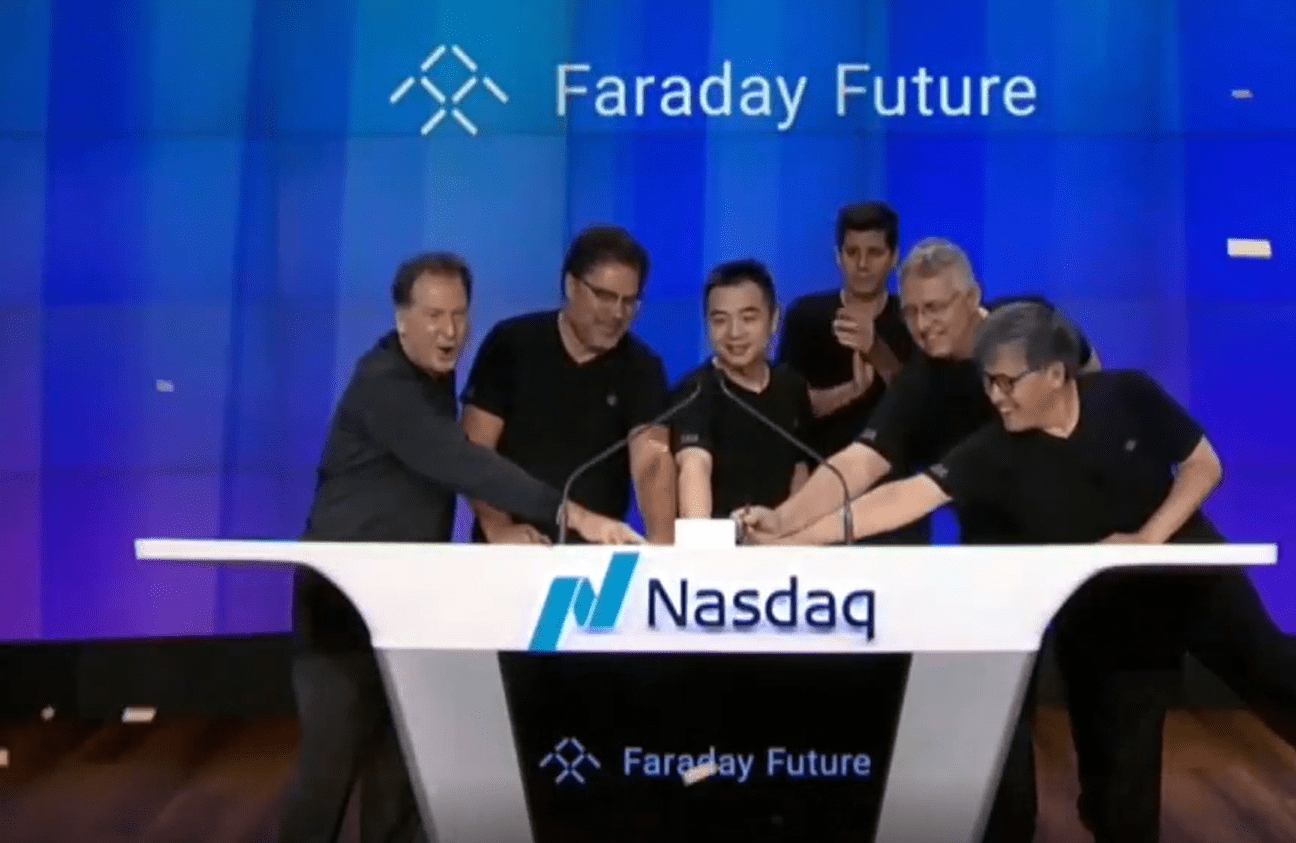

据了解,在PSAC与FF的拟议业务合并完成时,99.91%的资金将留在PSAC的信托账户上,预计在业务合并完成时可获得约10亿美元的资金。“这笔资金将是FF实现整体战略和落地交付产品的重要推动力量。”毕福康表示,FF可以在现有基础上加速提升生产计划,并达成按时交付FF 91的目标。

图片来源:@FaradayFuture直播视频截图

“我们的首要目标是要把这款车按时高品质地交付到全球用户手中,实现对传统超奢华汽车品牌的颠覆,尽快达成全球塔尖用户市场行业第一的目标。同时随着后续车型的推出,成为主流高价值用户市场领军企业之一。”贾跃亭说。

在沈萌看来:“FF始终给外界一种很神秘的感觉,要说它的技术有多先进,但并没有任何第三方验证过。同时,近几年无论是国内还是国外,新车、新技术层出不穷,竞争也日趋激烈。未来,FF将如何发展,现在还很难说。”

量产后仍面临多重挑战

贾跃亭于2014年创建FF,并于次年宣布完成10亿美元A轮融资。不过,由于贾跃亭因乐视系爆发资金危机,背负巨额债务远走美国,最终导致FF资金出现危机。虽然FF曾在2018年牵手恒大引入资金,但由于双方因控制权问题存在分歧,最终“不欢而散”,造车项目也持续停滞不前。

早在2017年1月,FF 91就对外发布,但因FF经营困难而一再推迟新车的量产。“FF 91肯定会在公司成功IPO后一年内完成上市交付。”FF中国相关负责人对记者表示。

按照FF最新规划,FF 91将在2022年上半年完成交付。

FF方面表示,FF在数月前就已经全面启动了FF 91 Futurist量产交付的倒计时工作。汉福德工厂的生产准备工作也已经展开,包括用户获取、用户运营、用户服务等业务在内的用户生态体系也已进入高速运转阶段。

今年4月13日,FF宣布将在FF 91上搭载英伟达NVIDIA Drive Orin平台芯片,在2022年上市时实现高速公路自动驾驶功能和停车、召唤功能。同时,在后续两款车型——FF 81和FF 71,FF也计划搭载NVIDIA DRIVE Orin自动驾驶平台,分别于2023年和2024年上市。FF方面表示,预计未来5年,FF 91销量将超过40万辆。

图片来源:企业供图

虽然FF 91量产落地时间已基本确定,但外界对其能否快速抢占市场却仍持观望态度。“FF推出FF 91时间领先于多数国内外车企,但迟迟未能量产落地,丢失了先发优势。不仅如此,FF早前应用在FF 91上的一些技术到现在可能已经相对落后。”全国乘用车市场信息联席会秘书长崔东树表示,时至今日,包括蔚来、小鹏、理想等造车新势力旗下车型已经进入市场两三年,有一定的市场基础。FF想要在当前日趋成熟的新能源汽车市场脱颖而出,还存在很大不确定性。

沈萌也表示,即使现在推出量产车,FF也已错过最好进入新能源汽车市场的时机。未来能否脱颖而出,现在还很难说。

对于贾跃亭能否借此次机会“翻盘”,崔东树则认为,如果FF能抓住此次上市机会,快速量产落地并实现大规模销售,贾跃亭离“下周回国”就会不远。

FF方面表示,FF上市之后,将实现贾跃亭债权人信托的真实价值,为最大化债权人利益迈出了实质性的一步。

此前,业内也曾推测,FF顺利上市,贾跃亭的债务问题将得到解决。“下周回国”或将不再是一个梗。

发展归途或在中国

全联车商投资管理(北京)有限公司总裁曹鹤表示,FF未来发展归途在中国。不过,近年来,我国新能源汽车产业发展迅猛,无论是造车新势力还是国内外传统车企均已大范围布局新能源汽车,量产车也已逐步被市场认可。“从当前国内车市发展情况来看,已没有其发展环境。”曹鹤认为。

崔东树则认为:“FF未来想要快速发展,除加快在美国资本市场上市外,还要在中国加快建立一个项目落地,然后在中国实现量产。如此一来,FF存活下来的可能性就会比较大。”

事实上,为落地中国,FF早已开始行动。早在2019年9月毕福康接任FF全球CEO仅一个多月就曾来到中国,为FF融资和落地中国市场而奔走。“中国之行的主要目的之一就是约见一些中国本土企业,寻找合作机会。”毕福康坦言。

在2020年6月,贾跃亭完成个人破产重组后也曾明确,他下一阶段核心使命是与FF全体合伙人一起把FF做成,并回国推动FF中美双主场战略。

图片来源:视觉中国

1月29日,吉利控股集团宣布,作为财务投资人参与了FF SPAC上市的少量投资,同时提供人才和技术,以代工的角色给予支持。有观点认为,吉利的运营管理能力、供应链体系和整车制造能力,将助力FF产品和战略尽快落地。

除此之外,FF官网还曾披露,FF将会与吉利控股和“中国一线城市”建立合资公司,支持FF在国内市场的量产工作。

按照计划,2025年,FF将在中国实现10万辆~25万辆/年产能的落地,并在2026年额外增加15万辆/年的产能。其中,这座“中国一线城市”将向合资公司提供2000亩的工业用地以建设厂房。此外,该“一线城市”还将提供外商投资税收优惠和建立研发中心的额外补贴。

营销渠道方面,今年4月15日FF对外宣布成立新的全球线上到线下(O2O)直销组织、战略和销售伙伴。外界流传的一份FF给投资者的交流材料显示,未来,FF线下门店将集中于美国、欧洲北部和中国市场。其中,涉及的中国城市包括北京、上海、广州、深圳等一线城市,以及重庆、西安两个城市。

有观点认为,无论是FF 91量产交付、营销渠道布局还是FF中美两地战略的施行,先决条件是FF能否顺利登陆资本市场。此次成功登陆纳斯达克后,FF能否借此机会翻盘,快速抢占市场份额,助力贾跃亭回国?这些问题已成为业界关注的焦点。