3月29日下午,王健林现身珠海,与珠海市政府签署协议。100个小时前,大连万达商业管理集团股份有限公司(简称“万达商管”)宣布撤回A股上市申请。

很快,一篇687字的通稿刷爆媒体圈,珠海国资委出资30亿入股万达轻资产商管公司,改道重回港股上市。

这家新公司的名字,现场并没有公布。因为,“珠海万达商业管理股份有限公司”(简称“珠海万达商管”)正在注册中,从10000万元猛增至507332.42万元,增幅4973.32%。

翌日,万达商业管理集团有限公司从万达商管中剥离,成为珠海万达商管的第一家子公司,542家万达商管子公司被装入。

从撤A到签约,从增资到剥离资产,军人出身的王健林,手起刀落,干脆利落。他决意引入国资,一起登陆资本市场。

珠海国资委持股多少,至今是个谜,这关系到万达商管的估值。

自1989年创业以来,这是王健林第一次将万达的旗舰公司引入国有资本。

在整个万达商管板块的策略,王健林将采取“两条腿”走路:一方面,轻资产将打包进新商管公司,奔赴港股上市;另一方面,重资产通过实物交割卖给信托等金融机构,减负套现。

“轻重”资产分离,王健林找到了一条回归的捷径。

万达“染红”

万达与珠海,早有故事。

2020年4月,珠海市人民政府与万达集团在国际体育赛事、商业服务综合体、高端游艇产业新城、区域产业型总部等方面签署合作协议。彼时,万达表示将加快推动项目落户珠海。

不到一年时间,王健林就兑现了自己承诺。

“落户珠海横琴新区的万达轻资产商管公司,是万达商管集团重组后的轻资产运营管理公司,万达商管集团持有该公司全部股权。”这是通稿中的点睛之句。

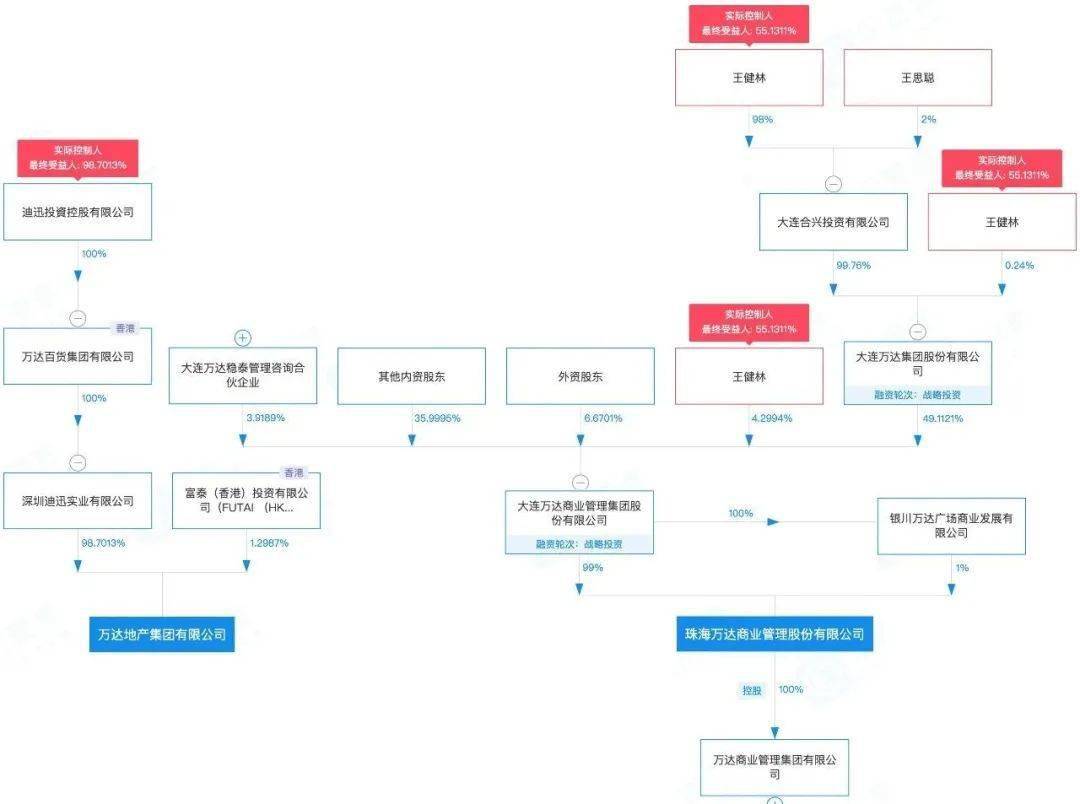

而珠海万达商管正好符合上述条件,它注册地选址于珠海市横琴新区,注册金1亿元,由万达商管和银川万达广场商业发展有限公司(简称“银川万达”)分别持股99%和1%。其中,银川万达也是万达商管的全资子公司。

由此可见,万达商管持有珠海万达商管全部股权。

向上穿透可知,万达商管由大连万达集团股份有限公司、其他内资股东、外资股东、王健林和大连万达稳泰管理咨询合伙企业分别持股49.11%、36.00%、6.67%、4.30%和3.92%。实际控制人为王健林,持股55.13%。

更重要的是,王健林将万达最核心骨干和经济学家排进珠海万达商管的序列。例如,万达集团总裁齐界为董事长,万达商管集团总裁肖广瑞为总经理,万达商管董事韩旭、王志彬以及万达电影总裁的曾茂军、万达金融董事长何其聪担任董事。

在智囊团方面,珠海万达商管的董事名单上还有长江商学院会计学教授薛云奎、对外经济贸易大学国际商学院教授陈汉文、中国政法大学商学院院长刘纪鹏等经济领域的风云人物。

关于珠海国资持股万达商管的比例,目前尚不清楚。“只有等万达轻资产的新商管集团重组完成以后,才能确定其总资产规模、营收规模和盈利水平,才能对重组后的轻资产商管公司做出估值,进而才能确定珠海国资的投资占比。” 一位知情人士对乐居财经表示。

关于“染红”,前碧桂园高管、现阳光城执行副总裁吴建斌在《我在碧桂园的1000天》解释,此泛指一家民企背景的上市公司邀请一家国企背景公司进行财务投资的行动。

原因有两个:第一,如果企业素质相当,一个是国企,一个是民企,民企的融资成本大大高于国企。第二,同样都是地产公司,市场给国企的市盈率远高于给民企的。

从华夏引入平安、苏宁引入深圳国资的举手投诚,“国重民轻+国投民营”的混改模式已成为当下最完美的结合方式。

早在2018年12月,万达与延安市政府宣布,将共同打造红色主题文化旅游项目延安万达城,总投资120亿元,预计2021年上半年开业。

另外,这也并不是珠海国资委首次涉足地产股。目前,它对外投资了20家在业企业,其中涉及地产的包括格力地产、华发股份。

在“三道红线”以及融资成本抬升的大背景下,民企上市公司引入国资,有助于提升融资能力。

兜兜转转上市路

王健林为何着急撤回A股申请,改道在港上市?

“如果不上市的话,按照王健林现有物业估值,或许已资不抵债;唯一的出路就只有把万达广场变现,在香港上市后有一定的市盈率和溢价,然后把他自己的股权稀释掉套现。”一位分析人士对乐居财经表示。

万达商业的上市之路并不平坦。

它在A股筹备上市四年多,2014年以终止审核告终。A股失败后,王健林转战香港。于同年12月23日,万达商业(万达商管前身)在港交所上市,并以280亿港元的集资净额创下当年最大规模IPO 。

然而,港股上市不足两年,万达商业于2016年决定私有化退市,谋求重回A股。王健林曾在公开场合坦言,“万达商业的估值偏低,回A股主要是出于市值管理的考虑”。

港股认可的模式为:1、价值产生高度依靠运营而非依靠资产,如喜达屋;2、基本上不持有任何资产,依靠管理和运营输出赚钱,如戴德梁行;3、往往在开发阶段获取大部分的价值,却不承担大部分的风险,利用资管和无风险的金融杠杆赚钱,如铁狮门。

于是,在2015年,万达商业重新开始申请回归A股。据当时公告显示,万达商业拟申请发行最多3亿股A股,预计募集资金不超过120亿元。

但重回A股之路,比王健林预想的时间长了不少。在他原本的构想中,万达商业2018年上市的问题不大。

人算不如天算。2017年,由于贷款紧缩及海外资产监管趋严等因素,万达遭到了史无前例的“股债双杀”。为了走出至暗时刻,王健林果断“割肉”,出售了千亿规模的核心资产,诸如文旅、酒店、海外项目。

在那年万达年会上,王健林用一句话总结过去一年的经历:”2017年对万达来说是非常难忘的一年,经历了风波,也承受了一些磨难。”年会上,万达全场高唱《歌唱祖国》,在全场嘹亮的歌声中,老王潸然泪下。

幸运的是,2018年,王健林找到了“缓兵之计”。年初,万达商业引入腾讯控股、苏宁、京东、融创4家投资,合计投资340亿元入股万达商业14%股份,万达商业也更名为万达商管。

据对赌协议,约定将于2023年10月底前实现上市。按此计算,万达商管当时估值为2430亿元。

虽然离对赌日期还有两年时光,但王健林却等不及了。3月24日,万达商业终于主动宣布撤回A股上市申请。

不少人笑称王健林,“做实业辛辛苦苦挣的钱,全折进了资本运作里”。而在员工眼中,“这也暴露了老王做事情比较急躁,对资本市场的情况不是充分了解。”

王健林“减重”

万达商业正在努力变得“更轻”。

2015年,王健林在一次演讲中首次提到”万达到了要靠品牌赚钱的时候”。一声高呼之下,万达的“轻资产”战略正式启动。

加上此后遭遇A股IPO难获进展的现状,让王健林决定快刀斩乱麻,加快割舍地产业务。于是,他将万达商管剩余的房地产项目全部清空,并转给了万达地产集团有限公司(简称“万达地产”),宣称“不再产生物业开发及销售收入”。

对于地产集团的定位,王健林在2018年年会上曾表示,万达地产集团不追求销售额,主要为商管而存在,每年消化万达广场住宅配套,保持几百亿销售额。

2017至2019年,万达商管一直在消化着旗下的地产项目,其物业销售收入分别为1011.41亿、686.33亿、382.18亿,规模不断减少。

另一边,承接万达商管地产业务之后,万达地产规模显然迎来进一步扩大。据乐居财经获悉,万达地产旗下现有121家子公司,主要包括文旅项目万达城、城市综合体万达广场和酒店、医院的开发业务等。

在股权架构方面,万达地产也悄悄从中资控股渐变为外资控股企业,由深圳迪迅实业有限公司和富泰(香港)投资有限公司分别持股98.7%和1.3%。

不难看出,王健林已搭建出万达地产的境外股权架构,为万达地产实现境外上市做准备。

但相比之下,他还是更注重万达商管的调整进程。与剥离房地产同时进行的,还有万达广场的“合作开发模式”。

即由独立第三方作为合作方,负责获取土地并承担拿地和建设的全部投资,拥有项目资产所有权,而万达商管则只负责项目的建筑规划设计、建设管理、商业规划及招商、运营管理。

此后,万达商管会授权合作方使用“万达广场”品牌,双方再按照项目开业后的经营净收益分成。

这种变化的好处显而易见,摆脱了过去万达以销售万达广场配套住宅和部分商业,反哺持有型物业的重资产运营。在新模式下,市场周期对这种发展模式影响都不大。

随着这“两板斧”抡起来,万达商管逐渐变轻,但有些“重”的成分,仍难以完全摒弃。比如买地事宜,以及商业项目的自持等,都时常需要万达商管亲自承接。

直到2019年,万达商管仍有扩储动作,年内通过招拍挂获4宗地、通过收购方式获8宗地;该年末,其拥有土储建面约246.87万平方米,均用于开发建设万达广场。

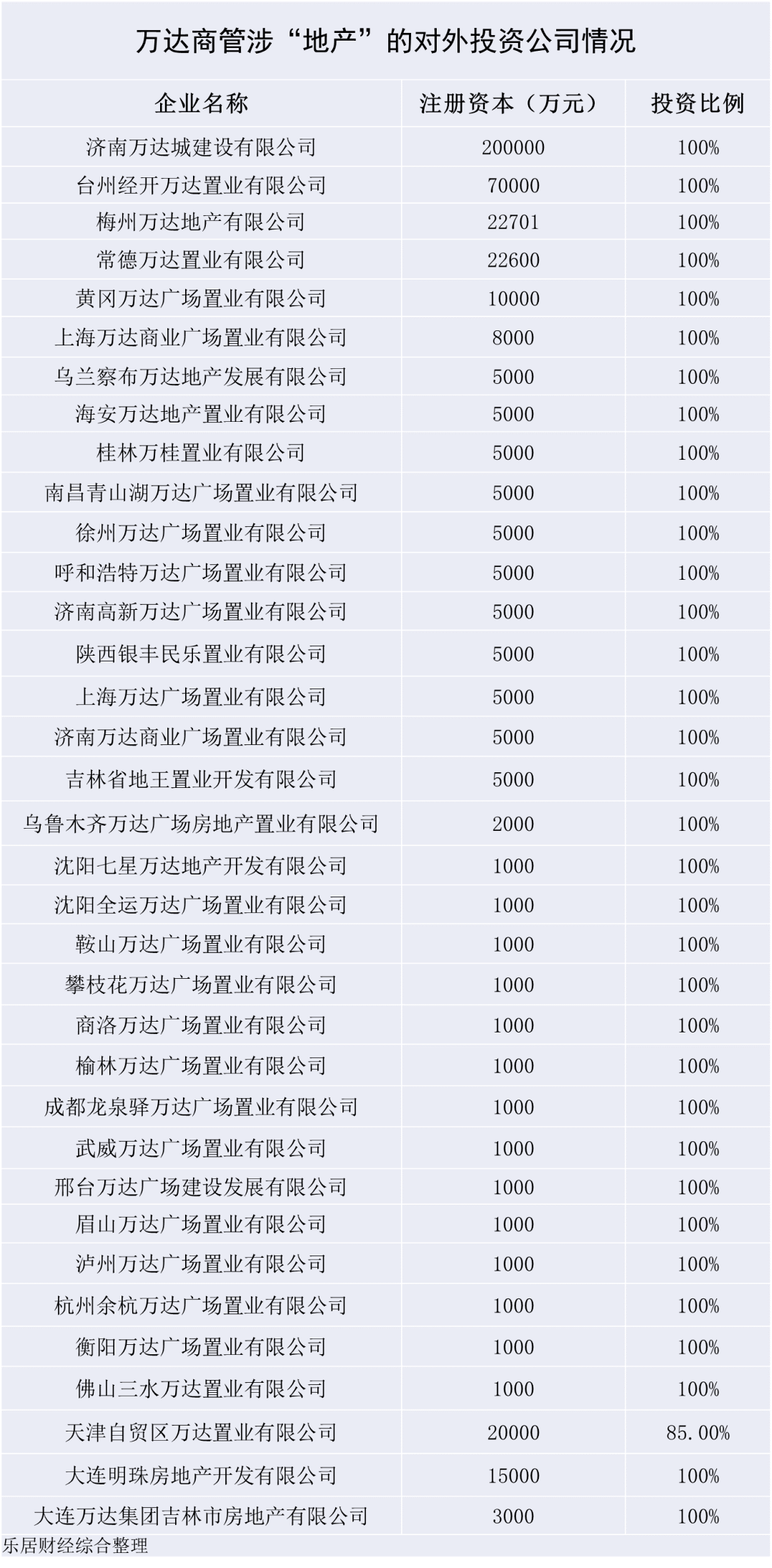

据乐居财经不完全统计,目前,在万达商管312家对外投资公司中,名称带有“建设”“开发”“置业”等字眼的,还有35家。济南万达城建设有限公司、沈阳七星万达地产开发有限公司等,都位列其中。

在这些公司主体中,或多或少会卧伏着一些重资产。

去年,总共有45座万达广场开业,其中重资产18个,占比近四成;而在建的142个万达广场中,重资产占比20%左右。尽管万达商管时有将项目开发公司,转让出去的举措,但它依旧承担着资产之重。

通常而言,投资并运营的持有型商业物业,一般都会计入“投资性房地产”一项,所以这项指标的数值,大概能够说明其自持的“分量”。去年中期,万达商管投资性房地产为4336.74亿元,同比略有增加,占总资产的比例高达77.95%。

此外,近年来,随着万达商管去化与剥离房地产开发业务,虽然它的有息负债稳步下降,但是整体规模仍相对较大,而其对外借款,也会产生用于抵押的受限资产。

综上而言,“轻重混淆”的经营形态,或许并不是监管机构、资本市场满意的“答卷”,所以才会出现A股IPO从悬而未决到主动撤回的境况。不过,王健林迅速求变,找到了另一条新的路径。

687字里的“图景”

为了提高万达的流动性,王健林决定“两条腿”走路。

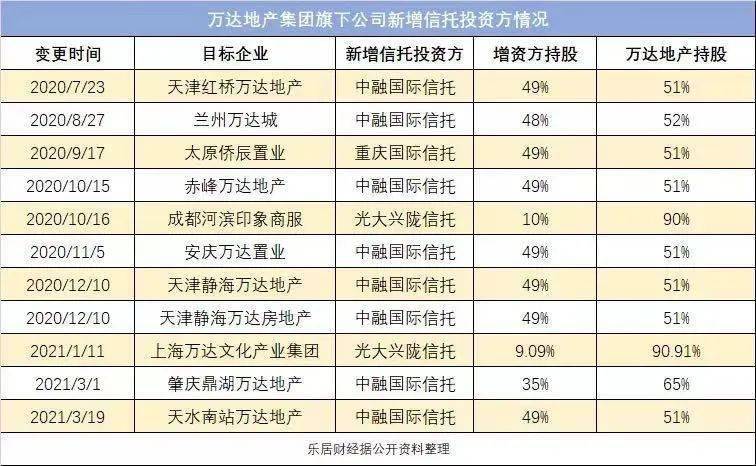

一方面,他大举引入信托,借各方金主之力,缓解项目开发的资金需求。据乐居财经不完全统计,在万达地产旗下,就有11家对外投资企业,有信托机构进驻持股。

在这其中,天津红桥万达地产、兰州万达城、太远侨辰置业等,都享受着来自中融国际信托、重庆国际信托、光大兴陇信托等资方的“源头活水”。通过信托机构套现,来维持日常开发和运营。

“万达广场的重资产成本已在综合体房地产内摊销,以后逐步会化整为零低价卖给信托等,5000多万亿拿一半回也是净得。”万达内部人士表示。

而万达商管除了将部分项目公司质押给信托、银行之外,王健林还赋予了它更大的“使命”。它现有的资产会再被过滤一遍,让更轻的部分,注入珠海横琴新区的万达轻资产商管公司,从而对接资本市场。

据悉,万达轻资产商管公司不持有物业,全面负责已开业的368个万达广场、在建的155个万达广场以及今后发展的所有万达广场的运营管理。

万达轻资产商管公司“珠海万达商管”与万达商管将形成委托与被委托的关系,后者提供给前者管理费,但也因此产生关联交易,输送利益。

眼下,物管、商管企业之所以备受追捧,是因为港股商管企业的高估值。

以商业运营商华润万象生活、宝龙商业为例,两者去年分别实现营业收入67.78亿元、19.2亿元,毛利率分别为27%、30.9%。它们的市盈率分别为105倍、46倍,都处在较高的水平。

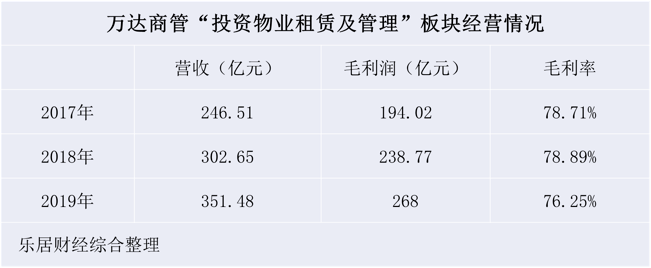

乐居财经查阅获悉,2017至2019年,万达商管“投资物业租赁及管理”板块,分别实现营收246.51亿、302.65亿、351.48亿,毛利率也均在75%以上。

对于万达再度上市后的估值情况,业内人士分析称,万达此时的上市时点选择不错,加之其轻资产业态符合境外投资趋势,万达商场又是一个响当当的大IP,万达的估值规模可能达到万亿级。

但问题的关键在于,万达自有产权的200多个万达广场商业管理,一旦剥离出轻资产体系,其纯收益又将如何?

通稿里说,今年将开展国内金融机构针对万达广场中小微企业的金融服务,提供数据支持,创新开展万达广场、酒店、影城、文旅等生态系统的大数据服务、新能源服务、广告经营服务等业务。

而轻资产平台上市后,它依托其较为丰富的资源,产业链优势及科技应用场景,与珠海国资协同进行战略投资和并购,孵化和吸引更多科技和现代服务业企业落户珠海。

此外,双方还将在横琴设立万达广场合资持股平台,开展商业广场等类型资产投资及管理、试点开展REITs等创新业务。强化国有资本高效利用和保值增值,同时为轻资产平台提供更多动能。

在那份687字的新闻通稿里,隐藏着王健林的新图景,这是经过他字句斟酌的。