加拿大央行本周将政策利率下调0.25%,但由于美国联储局(Federal Reserve)预计将隔夜利率稳定维持至秋季,人们不禁担心两国主要贷款利率之间的差距,可能会导致加元贬值,令通膨加剧。

他表示,这种差异可能会导致加元贬值,有人担心这可能会引发通膨。

IG Wealth Management 首席投资策略师彼德松(Philip Petursson)本周在报告中写道,如果加拿大央行降息幅度比联储局多50个基点,加币兑美元汇率就有可能跌至70至72美仙。

阿达蒂亚表示:“这将削弱我们的购买力,并导致资金流向利率差异更好的世界其他地区。”“如果差异确实很大并且发生得很快,我们可能会看到通膨加剧。”

然而,他认为这种结果的可能性很低。

周五加币兑美元汇率略低于73美仙。

央行认为我们还没有接近这个极限

加拿大央行行长麦克莱姆(Tiff Macklem)在周三(5日)的新闻发布会上淡化了对汇率的担忧,他指出,两国的隔夜利率过去也曾出现分歧,但并未对其经济或市场造成长期损害。

他承认这种分歧可能会在某个时刻产生负面影响,他说:“我认为我们还没有接近这个极限。”

麦克勒姆补充,没有“明确的界限”来确定可容忍的差距大小,并指过去就曾出现过“显著”分歧的时期。

BMO首席经济学家波特(Doug Porter)表示,过去20年的大部分时间里,加拿大与美国隔夜利差的“外部限制”一直是100个基点,但在20世纪80年代和90年代,这种差异有时甚至更大。

波特指,除非有其他因素在起作用,例如大宗商品价格坚挺,或美元普遍疲软,否则超过100个基点的利差,可能会给加元带来严重的下行压力。

不过,他表示,加拿大央行放松货币政策的意愿显示,央行官员似乎并不特别担心货币进一步疲软的可能性。此外,波特指出,过去对差距影响的预测尚未得到证实。

例如,加币写下单年最大涨幅(超过20%)的2003年,恰逢加拿大和美国利差200个基点,并未对通膨产生预期影响。

为什么经济没有对这项巨大措施做出更强烈的反应?“我相信现在的企业在对冲货币风险方面比20世纪70年代至90年代更加成熟,”他说。

“特别是在90年代的大幅波动之后,他们真正学会了如何应对FX(外汇)波动。”

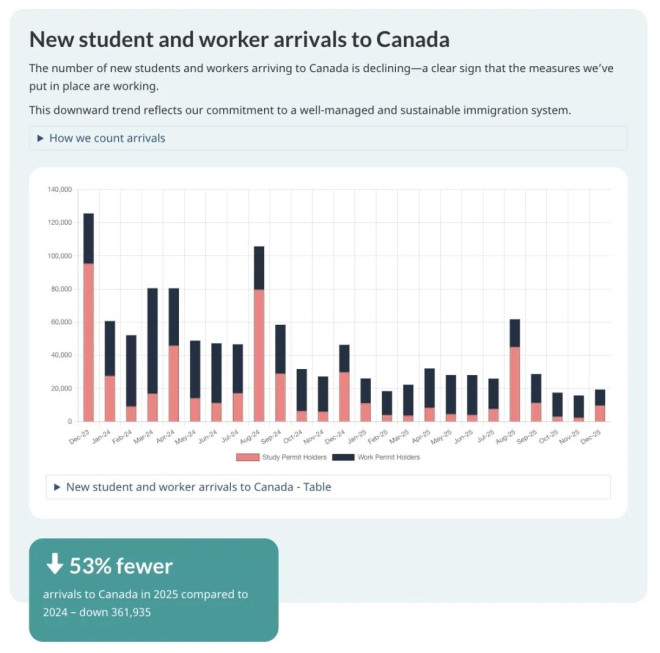

图:加通社