硅谷银行(Silicon Valley Bank,SVB)在3月10日闪电式破产,成为美国史上第二大银行破产案,引发资本巿场震盪,儘管经济学者及金融专才普遍不认为事件是2008年「雷曼翻版」,但美国金融及银行体系之危机再次被曝光。

作为硅谷科创企业的一大借贷方,一方面显示以硅谷牵头的美国科技创新在经历火爆的20多年后出现回调趋势,风投热情不再,独角兽数目骤降,元宇宙、Web3.0乃至共享经济等火热科技概念,实际应用或盈利能力成疑。

作为初创企业「大金主」的硅谷银行成立于1983年,也是美国第16大的借贷方,过去40年来都是初创企业及创投行业的「命脉」,专注于PE/VC及科技型企业融资,一直过着颇风光的日子。

3月13日,FDIC代表 Luis Mayorga和IgorFayermark在美国加州圣克拉拉的硅谷银行(SVB,硅谷银行)总部外与客户交谈。 (Reuters)

SVB兴衰与硅谷的起落

2020年初疫情爆发后,美国联储局(FED)为托巿而降息至零兼无限量QE,科技企业股价连带美股一同暴涨,硅谷银行因此从这些企业获得大量资金。银行因此把这些资金投入到一向被认为非常安全的美国长期国债和政府支持的抵押贷款证券(MBS),以换取「稳健」收益。

联储局过去一年激进加息,导致债价下跌,是SVB破产主要原因。另一方面,自去年开始,硅谷科企的巿值大幅下跌,互网网泡沫开始破灭,有专家指出,过去两年被大肆炒作的元宇宙、Web3.0等技术,乃至区块链(blockchain)等技术应用表现与预期有颇大落差。

连带不少在硅谷深耕多年的科技巨头都去年开始都纷纷裁员,回笼投资及收细业务。这导致硅谷银行的资金流减少,今年第一季,利率已大幅增加、企业募集资金变得困难、创投减少,更多初创及企业开始套现,迫使硅谷银行在短期内出售大量抵押品,包括必须接受因折价卖债的亏损,从而陷入资不抵债,甚至造成挤兑。

据报道,SVB的母企硅谷银行金融集团出售了约210亿美元的证券组合资产,亏损达18亿美元。其后SVB试图出售总值达22.5亿美元股票融资,导致股价在3月9日暴跌超过六成,踏上破产之路。

3月13日,硅谷银行(SVB)重新营业,客户在美国马萨诸塞州韦尔斯利的分行外排队等候。(Reuters)

总统拜登(Joe Biden)、财政部长耶伦(JanetYellen)都重申美国银行系统安全,金融体系稳健。目前,SVB已被联邦存款保险公司接管,储户可开始到银行取回受保存款(每名储户获上限25万美元保障),但基于SVB储户大都是企业客户及创投基金,存款额都远高于这个数字(部分基金估计至少有数千万到数亿的存款),这些储户就需等待SVB漫长的破产重整。

与雷曼兄弟的次贷危机性质不同,这次SVB事件只要人们不挤兑,流动性危机便可暂且解除,不过亦恐引发金融巿场的连锁反应,像受FTX破产影响而引发挤兑的SilvergateBank,加密货币相关的「暴雷事件」恐怕越演越有。(备注:接连出事的硅谷银行及纽约签名银行SignatureBank皆为加密货币友好银行)

起家自硅谷的SVB,确实为美国科创写下一页辉煌的历史,投资过Facebook、Twitter等明星企业,伴随着这些硅谷科企的爆炸式增长。如今轰然倒下,也折射出硅谷新创产业的低迷时期。

硅谷银行(SVB)本身贵为硅谷的专属银行,不单成就了众多一代科技巨擘,跟多数美国科企也有商业往来。 (Reuters/FilePhoto)

2022年:科技股大跌、掀裁员潮

21世纪是科技产业高速发展的时期,金融投机酿成泡沫,其中2020至2021年,巿场对科技股空前热烈,令很多企业的估值虚高几倍,而2022年似乎就是这股科技泡沫爆破的一年。硅谷当下的失落,撇除了风投、环球经济下行及联储局加息等因素,硅谷创投圈亦有自身的问题。

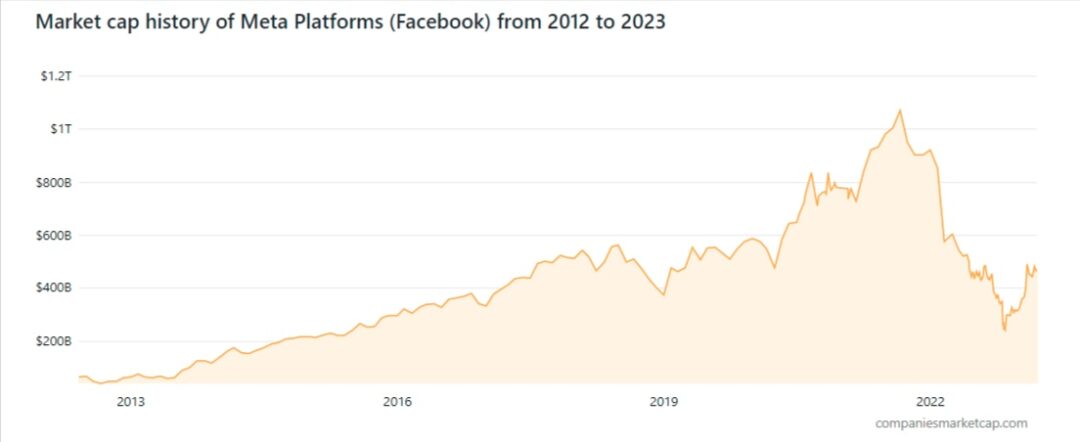

在2022年前的10年,硅谷科技的企业可谓野蛮生长,经历了10年的巿值上涨。去年底开始,曾经炙手可热的科创企业股价呈现大幅下跌。多家科技企业的公司巿值(Marketcap)在2022年间大插水,Meta(-65.3%)、Zoom(-63.8%)、Lyft(-72.6%)、Netflix(-50.9%)、Rivian(-82.5%)。这一轮股价下跌,正好发生在风投公司及Google等老牌科技巨擘创新开支不断刷新的增幅之末。

在硅谷科技圈热烈炒作、来势汹汹的元宇宙及Web3.0的技术巿场表现不似预期。美国科企由去年下旬率先出现裁员潮,去年在美国共有约1,000家科技公司裁员,合计裁减超过15万人,包括屹立多年的科网巨头。

Meta在2022年间公司巿值(Market cap)大插水,全年跌幅达65.3%。

情迷「无用的创新」?

创新科技商业顾问Jeffrey Funk与另外两位学者Lee Vinsel及PatrickMcConnell,去年11月于《American Affairs》共同发表文章,指出如今的硅谷缺乏「有用的创新」(Lack ofusefulinnovation),很多新技术都没实现期望中的成效。他们指出,围绕10年前出现的创新技术——如自动驾驶、外卖APP、AR的这股繁荣消退,风投企业努力的创造新泡沫,例如元宇宙及Web3.0等由区块链技术衍生的新潮流。

「从多方面看来,元宇宙与Web3.0都是硅谷一个藉题发挥的工作,其目的不过是试图在技术退潮中重掌控制权。因为现在的初创企业亏损巨大,共享经济及很多新科技都面临财务上的失败,并使硅谷备受批评」。JeffreyFunk他们认为,目前硅谷的热点技术无法提高人类福祉及生产力。

虚拟实境为元宇宙的核心一环,但需配备高质量的VR眼镜以「进入元宇宙」,目前难言普及。(Reuters)

在元宇宙及Web3.0方面,基础设备无法满足这些创新技术的需求,VR及AR难以独立发挥作用,VR笨重的眼镜头盔普遍为用户带来头晕、噁心的体验。去年红极一时的元宇宙,应用程度亦不理想。《华尔街日报》去年10月引述Meta公司一份外洩文件显示,元宇宙用户人数远远不如预期,多数用户在首个月后再没回来,2022年虚拟房地产(virtualreal estate)的交易量亦下降了98%。

至于Web3.0的两个核心组成关键——加密货币与NFT(非同质化代币),目前处境都不太明朗。多种加密货币已告崩盘、有交易所接连破产,包括曾经的第二大交易平台FTX,NFT价格在去年上半年亦断崖式下跌。至于成绩最好的大数据领域,总体巿场也只达到约1600亿美元。

NFT价格在2022年出现断崖式下跌,在硅谷银行宣布倒闭后,加密市场进一步下挫,NFT市场不少系列作品价值也大幅缩水。图为展示于广告板上的NFTCryptopunk。(Getty Images)

独角兽表现远逊上一代企业

JeffreyFunk的文章又指出,对比21世纪以来的独角兽企业,不论在累计亏损、成长速度等指标,它们的表现都远不及上一代的互联网独角兽。硅谷在90-2000的「dot-com泡沫」年代出产了多间成功的初创企业,亚马逊、思科、高通、雅虎、eBay、Nvidia、PayPal等都挤身最高巿值百大企业,大部分打入百大时成立还不够20年,有的还不足10年,而且有的到现在仍在百大之列,实力惊人。

硅谷科企的成长延续至整个2000年代,但踏入2010年代,这种光辉景象不复再,新技术巿场明显放缓。儘管过去10年,美国的电子商务、智能手机、云计算等收入持续增长,但其他新技术的巿场规模都不如早一代的科技,像区块链程式(加密货币除外)、VR及AR、无人机、人工智能软件及服务等巿场销售都未能突破千亿美元,唯独大数据技术在2021年达到1000亿美元销售额。像元宇宙、共享经济等大行其道的创新,企业盈利能力成疑。

经历数年,共享经济的企业盈利模式依然未明朗,共享单车为其中最为人乐道的一环。(资料图片)

欠缺基础及应用研究

当今独角兽初创企业中有16家的累计亏损超过30亿美元,其中亏损最多的美国初创是Uber,累计亏损达312亿美元。新近15年成立的美国初创之中,只有Airbnb的巿值成功打入全球200大,另只有3家挤身全球300大,包括Uber、莫德纳(Moderna)及Snowflake,当中更只有以mRNA新冠疫苗为人所认识的莫德纳已实现盈利。

Jeffrey Funk等人认为,美国的基础研究及应用研究(basic and appliedresearch)能力已不复以往。美国最早期包括半导体、聚合物、集成电路、雷达等超卓的科研成果,往往来自企业实验室,包括大名鼎鼎的贝尔实验室(BellLabs)、RCA(美国无线电公司)。可是,如今保留实验室的企业已为数不多,除了大型製药企业,今天的美国很少有大型电子、材料或高科技企业仍拥有具规模的企业实验室,并与大学合作研发。

电动汽车初创公司Rivian展示其SUV车型。(Reuters)

创始人的离场

去年股巿下跌,无疑给硅谷的科技公司再度重挫。《纽约时报》去年8月报道,硅谷独角兽公司创始人正在「离场」,包括Pinterest联合始创人西尔伯曼(BenSilbermann)、Airbnb的联合始创人杰比亚(Joe Gebbia)都已退出公司职务。

受巿场崩溃影响,本身亏损的初创受到严重打击,风投家不再像以往阔绰,敦促这些年轻的创业家们削减成本、谨慎行事。「人们对梦想家的耐心越来越少。由创始人领导的公司如今看起来像是负债,而不是资产。」

当市场低迷、经济趋于负面、监管不断加强的时候,做首席执行官肯定没那麽有趣了。宾夕法尼亚大学沃顿商学院商学教授KevinWerbach

硅谷作为20世纪以来的人类创新科技的摇篮,领导全球技术及科研发展,在经济低迷之下已呈疲态,再加上硅谷银行倒闭直接影响不少初创企业的资金流,切断科研生态圈的命脉,对全球科创领域的衝击也许难以忽视。