开曼群岛旅游局称,今年春天,开曼群岛会发生很多有趣的事。钓鱼比赛、音乐节,以“海龟爬上沙滩筑巢时留下的足迹”命名的狂欢节。

然而,斯坦福大学、哥伦比亚大学和耶鲁大学的一组研究人员最近的发现在旅游网站上是看不到的——开曼群岛已悄然成为中国企业向外国人出售股份融资的主要渠道。

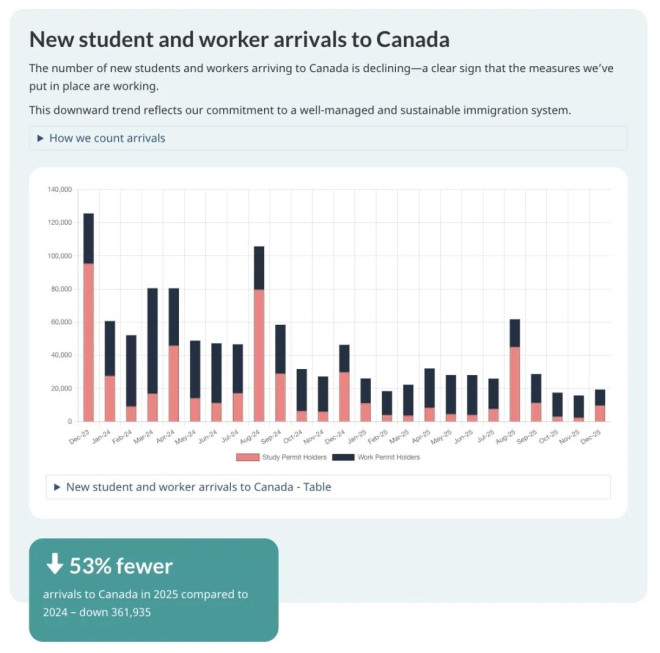

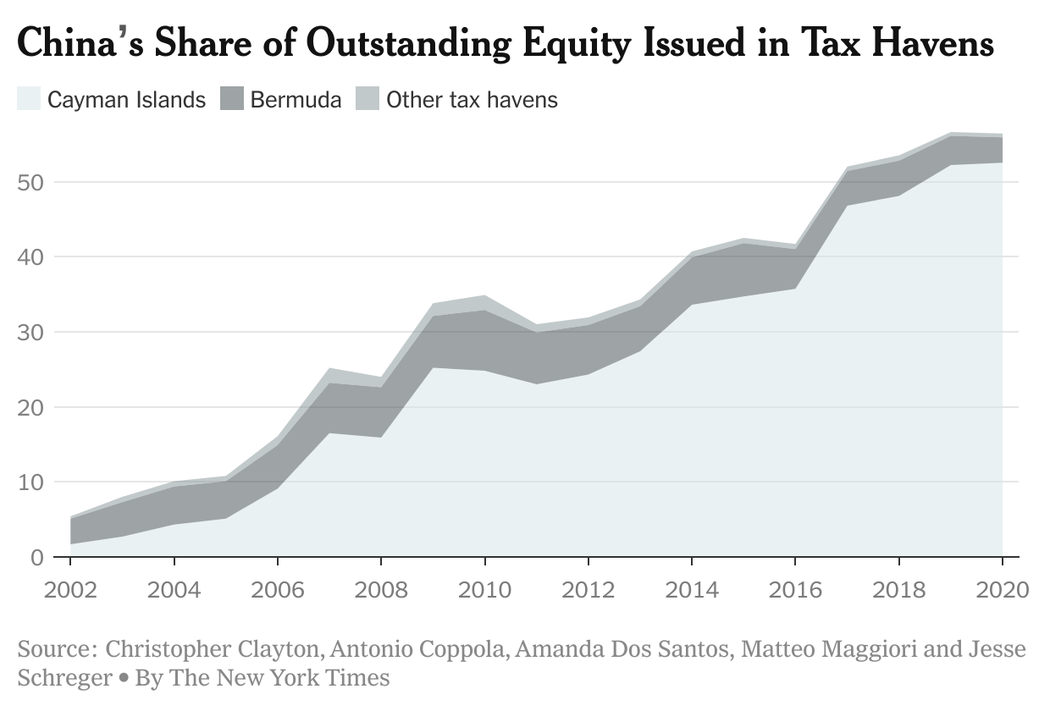

位于古巴以南、墨西哥尤卡坦半岛以东的开曼群岛属于英国领土,但有自己的法律。长期以来,这里一直是国际避税地,因为它不征收企业所得税。但中国在那里的存在感并不大。据研究人员计算,截至2002年,在各种全球避税港的已发行股权中,只有1.7%是中国在开曼群岛的空壳公司发行的。

该团队发现,到2020年,中国在开曼群岛的空壳公司已占所有避税港所有已发行股票的52.5%。中国企业在百慕大发行的股票占3.4%,在其他避税港占0.5%。

研究人员表示,避税港已成为外国人投资中国证券的主要途径。该团队在1月份发表的工作报告题为《避税港中的中国》,其中写道:“截至2020年底,约70%的外国基金投资是通过一家中国公司的避税港子公司进行的,在开曼群岛注册的实体占了这一现象的大部分。”

研究人员之一、斯坦福大学商学院的马提奥·马吉奥里最近告诉我,就连大多数跟踪避税港和中国股票发行的人都没有意识到这种现象。“当我们展示这个发现时,人们感到震惊,”他说。“当你提到谁在使用避税港时,你会想到来自非常发达国家的富人和大公司。但在过去10年或15年里,情况发生了很大变化。”

我使用他们的数据制作的这张图表说明了这个问题:

在美中竞争日益激烈的时代,这个故事有点另类。美国政府不喜欢正在发生的事情,但中国政府似乎对此也不高兴。双方都不希望美国人在中国企业持有大量股份。

对美国人来说,最大的担忧是消费者保护。开曼群岛、百慕大群岛和其他避税港的空壳公司发行的股票并不代表对中国公司的直接所有权。它们是复杂的金融结构,被称为可变利益实体,旨在绕过中国政府对外资控制国内公司的限制。令人担忧的是,这种结构并没有赋予美国投资者对相关公司的可执行所有权。

我曾采访马里兰州民主党参议员克里斯·范·霍伦和佛罗里达州共和党参议员里克·斯科特。今年9月,他们宣布将发起一项法案,“保护美国投资者免受对可变利益实体的风险投资影响”。

“在99%的问题上,我和斯科特完全不一致,”范·霍伦说。他说,但是,两人在消费者保护方面有共同的兴趣。当我告诉他有关中国越来越多地使用避税港这一新发现时,他说,“这使得我们更有必要紧急行动起来。”

斯科特说,他关注的不仅是消费者保护,还包括避免通过投资中国公司为中国政府提供财政支持。“一切都在不断累积,”他说。“气球、维吾尔人、香港、台湾。四年前,我说任何人都不应该购买中国制造的任何产品。现在当我这么说的时候,人们会鼓掌。”

除了马吉奥里,该最新论文的作者还有耶鲁大学管理学院的克里斯托弗·克莱顿、斯坦福大学商学院的安东尼奥·科波拉以及哥伦比亚大学商学院的阿曼达·多斯桑托斯和杰西·施雷格。(它们也是全球资本配置项目的一部分,这是一个由马吉奥里和施雷格领导的研究实验室。)

正如他们在论文中解释的那样,当你使用可变利益实体结构购买阿里巴巴、腾讯或百度等公司的股票时,你并不拥有运营中的中国公司的股份。你拥有的是空壳公司的股份。即使空壳公司也不拥有运营公司的股份。相反,这家空壳公司在中国拥有一家被称为外商独资企业(WFOE)的子公司。外商独资企业与运营公司及其所有者签订了合同。这些合同使外商独资企业有权分享公司的利润,并在其运营中拥有发言权。外商独资企业可以将股息转移到避税港的空壳公司,后者将股息转移到纽约、伦敦和其他地方的投资者手中(尽管大多数公司不支付股息)。

这种鲁布·戈德堡式安排(指用复杂的办法做简单小事。——译注)的好处在于,根据国际会计准则,可变利益实体结构对外国人来说被视为股权,而在中国经营的公司可以向当地监管机构报告,称它们完全由中国居民拥有。

风险在于,这样做有点聪明过头了。目前,中国政府似乎容忍可变利益实体,因为中国企业需要到海外融资。但如果中国政府不承认外国股东是真正的所有者,到了紧要关头,它可能不会尊重他们的利益。作者指出,去年10月,当见知教育利用可变利益实体在纳斯达克上市时,见知警告称,中国政府可能会发现“这些合同安排不符合对相关行业外资直接投资的限制”。

Peter Coy撰写与商业相关的文章已有近40年,欢迎在Twitter上关注他:@petercoy。

翻译:纽约时报中文网