太爽了!

对于一些加拿大人来说,

报税季简直就是发钱季!

图源:加通社

加拿大税务局(CRA)提醒所有加拿大人,在报税时千万别忘了这些与房屋有关的福利计划!

图自:加拿大政府网

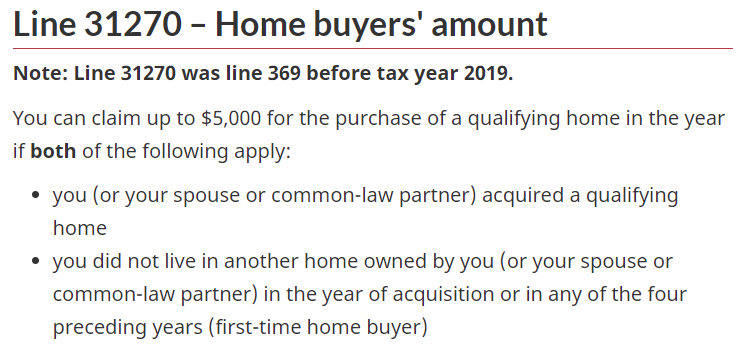

福利一:购买房屋可申领$5,000加币税收抵免额

购买房屋,可申请最高$5,000加币的税收抵免额,具体数额填写在税表31270行的”Home Buyers” Amount”。

图自:加拿大政府网

申请要求有2个,且必须全都满足:

1 在2021年,你个人,或你的配偶(spouse),或你的同居伴侣(common-law partner),在2021年购买了符合条件的房屋;

2 你个人,或你的配偶,或你的同居伴侣,在过去4年里没有拥有过另一套房屋。

如果你和你的配偶,或同居伴侣,或任何其他人,一起购买了符合条件的房屋,那么可以在报税时分摊这笔税收抵免额,但是所有人申报的总额不能超过$5000加币。这笔税收抵免额,可以带来高达$750加币的退税额(non‑refundable tax credit)。

图源:canada.constructconnect.com

如果你符合资格申领残疾退税(disability tax credit),或者正在为与自己有关联的残疾人士购买房屋,那么上述第二个申请要求——4年内无房的限制,可以豁免。但是,购买的的房屋必须是能让残疾人士住得更方便,更具功能性,更能满足其需求。

福利二:购买新建房屋,新建自住房,大幅翻新自住房所支付的GST/HST,可申请回扣

如果你通过建筑商购买了一套新建房屋,作为自住房(也叫主要住房,primary place of residence),或者建造了一套新房作为自住房,再或者大幅翻新了一套房屋作为自住房,那么你所支付的GST/HST,可以用来在报税时申请一笔新房回扣(GST/HST new housing rebate)。

需要注意的是,作为买房者,你要确保你的建筑商没有将新房回扣算进售房协议中。

福利三:老人或残疾人可申报房屋无障碍费用

符合条件的个人:在2021年底年满65岁的老人;或者是有资格申领残疾退税(disability tax credit)的人;或者你是可以为前两类人申领这笔退税的个人。

你可以在报税时申报符合条件的装修费用。必须对房屋进行装修以使符合条件的个人,能够方便地入住,或使其更具功能性,或减少对符合条件的个人造成伤害的风险。

福利四:买房或建房可从RRSP账户提取最多$3.5万加币

使用这项福利计划,需要满足以下2个条件:

1 你是首次购房者(在一些情况下可豁免);

2 你将在购买或建造房屋后的一年内,将该房屋作为自住房。

该计划可以让你从RRSP账户中拿出一笔钱(最多$3.5万加币),用以购买或建造房屋。但是,你必须在未来15年内,把这笔钱再存进你的RRSP账户。如果你没有存回这笔钱,那么这笔钱就会在截止日期的年份,计算进你的当年收入。

“首次购房”的2种豁免情况:

1 如果你是有资格申领残疾退税(disability tax credit)的人,那么你不需要满足首次购房这一条件。同样地,如果你是帮助你的亲戚购买或建造房屋,且该亲戚是有资格申领残疾退税的人,那么你也是符合条件的人。同时,购买或建造的房屋,必须能够让残疾人士更容易入住,且更能满足其需求。

2 在婚姻或同居伴侣关系破裂后,你也不需要满足首次购房这一条件。

福利五:出售自住房无需纳税

如果你在2021年出售过房产,那么你需要在报税时报告这次出售,即使它是你的自住房。如果报告这次出售,取决于你的房产的类型。

如果你出售的是自住房,那么通常无需就出售所得的任何收益纳税。如果你还没有指定你的自住房,那么你需要尽快更改税表,并提交相关年份的延迟指定。在某些情况下,CRA会接受自住房的延迟指定,但可能会有罚款。

如果你出售的不是自住房,那么你需要报告你所获得收益。因此当你购买房屋时,你的意图很重要。如果你是为了转手出售或出租,那么它就不是自住房,而是次要住房(俗称“投资房”,secondary property)。

最后,在看完这篇CRA的房产税务福利之后,你有怎样的感觉呢?有没有感觉自己赚了“一个亿”?