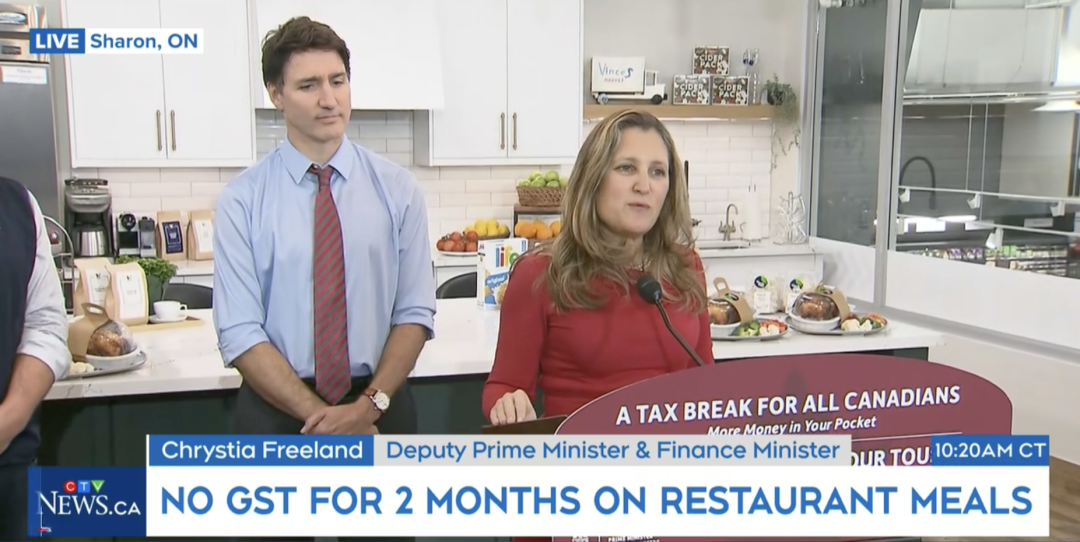

【加拿大乐活网lahoo.ca 程序综述】加拿大民众2月23日起可开始以电子形式提交2020年纳税申报表。不过,今年纳税时各位的表情大概率是狰狞的。

“往年各位基本都能从政府手上拿到退税,但今年可能会欠政府钱,”加拿大帝国商业银行(CIBC)私人财富管理部税务和遗产规划执行总监Jamie Golomebek在接受CTV News采访时说。

加拿大紧急响应福利(CERB)、加拿大紧急学生福利(CESB)、加拿大康复补助(CRB)、加拿大带薪病假(CRSB)和加拿大康复护理补助(CRSB)全是应税收入。

“我建议每从政府手上拿到2000加元就先存下400刀再说,”加拿大财会公司H&R Block高级税务专家Josee Cabral说,“20%的税率还只是保守估计,至于政府具体要氪掉多大比例的税金,得取决于纳税人的居住地和自己的年收入”。

这话说得也太晚了吧??真就一直拿钱一直爽,一时报税火葬场呗?

(图自CTV News)

不过总理特鲁多2月9日曾宣布,加拿大国税局(CRA)至少在一年内不会收取福利金逾期税款的利息。根据CRA的说法,所得税利息将被免除至2022年4月30日,不过有个前提,纳税人的应税收入必须少于75,000加元。

就个人而言,每年报税时T4税表是肯定跑不掉的。不过今年各位手上的T4表格可能有些变化。如果您是一名公司员工,而且您非常幸运在2020年保住了工作,您2020年的T4表格上会多一堆要填栏目,这些都跟您所在的公司是否申请了联邦工资补助有关,CRA需要在今年收集这些信息。

不过也不用太担心,您的雇主那边会为您处理好T4税表。政府也还有可能给您发T4A税表。要是如果您不幸丢了工作、从加拿大服务局(Service Canada)拿了就业保险(EI)、或者从服务局拿了CERB但这笔钱CRA没有处理过,政府还会给您发T4E税表。

以上这些福利金,如果您是通过CRA在线系统My CRA申请的,网上的系统会为大多数税表提供自动填写组件,到时候直接交钱就完事儿了。

此外,之前申请过加拿大紧急工资补助(CEWS)或加拿大紧急公司账户(CEBA)无息贷款的小型企业主,在提交报税文件时也应该保持警惕:公司从联邦政府薅的这些羊毛,全都算应税收入。

在家办公抵税这事儿算是加拿大在这个报税季做出的最大政策调整了——在加拿大境内至少连续四周有一半以上时间在家办公的人可免一定额度的税:要么按政府的统一标准算,一天两刀,400加元封顶(固定费率);要么就自己算,剩下的税钱可能还超过400加元(详细方法)。

按照固定费率抵税的纳税人不需要任何雇主的介入,但自雇人士以及想自己计算在家办公抵税额度的纳税人可能得需要动动脑子,抽个时间专门整理一下自己在家办公的开支,比如水电费、网费、取暖费等等,还需要算算自己家办公区域占整个居住面积的比例。

CRA非常贴心地为大家附上了一个家庭办公开支计算器,方便大家申报自己在家办公的大额开支以获得减税。

计算器长这样:

(图自CRA)

计算器的网址在这儿:

https://www.canada.ca/en/revenue-agency/services/tax/individuals/topics/about-your-tax-return/tax-return/completing-a-tax-return/deductions-credits-expenses/line-229-other-employment-expenses/work-space-home-expenses/calculate-expenses.html

这个计算器相当好用。符合申请条件者,如果点第一项,那就默认2刀一天的免税额,在家办公什么开支都不用计算,400刀封顶。

但是如果点击第二项或者第三项,那需要准备的材料就点多,但是可以申报的在家办公开支也是真的多。

无论员工是拿固定月薪还是拿佣金,可申报的在家办公开支包括:电费、暖气费、水费、网费、房屋维护费还有房租;在家办公拿佣金的员工还可以继续申报自己的房屋保险、房产税、设备租金(包括手机、台式机、笔记本电脑、平板、传真机等)。

此前,在家办公的员工需要让自己的老板填一个代号为T2200的表格,证明因工种需要不得不在家办公,可这个T2200表太麻烦,不少雇主都拒绝为雇员填写。

但现在好了,CRA推出了两个代号为T2200S和T777S的简化版表格,没法申报在家办公的人员,把这两两个简化版表格填了就行。

(T2200S 表格)

(T777S表格节选)

个人:

申报截止日期:2021年4月30日

付款截止日期:2021年4月30日

去世的个人及他们曾共同生活的配偶或同居伴侣:

申报截止日期:2021年4月30日

付款截止日期:2021年4月30日

如果死者死亡日期在2020年10月30日后至2021年5月1日前:

申报截止日期:死亡日起6个月

付款截止日期:死亡日起6个月

自雇人员及他们共同生活的配偶或同居伴侣:

申请截止日期:2021年6月15日

付款截止日期:2021年4月30日

去世的自雇人员及他们共同生活的配偶或同居伴侣:

如果死亡时间在2020年1月1日到12月15日之间

申请截止日期:2021年6月15日

付款截止日期:如果死亡时间在2020年1月1日至2020年10月31日,则为2021年4月30日;如果死亡时间在2020年10月31日至2020年12月16日之间,则为死亡日起6个月

如果死亡时期在2020年12月15日之后到2021年6月16日之前:

申请截止日期:死亡日起6个月

付款截止日期:死亡日起6个月

公司:

申请截止日期:公司税年后6个月

付款截止日期:通常来讲,公司通过按月、或按季进行分期付款

信托:

申请截止日期(T3收入税及信息返还):税年后90天

付款截止日期:税年后90天

慈善机构:

申请截止日期(T3010表格):税年后6个月

付款截止日期:不适用(Not Applicable)

商品及服务税/统一销售税(GST/HST)退款:

申请截止日期:申报人申报期结束后30天

付款/汇款日期(包括分期付款):与GST/HST退款日期相同

具有加拿大租金收入的非居民:

申请截止日期:2021年6月30日

付款截止日期:2021年4月30日

非居民及被视为加拿大居民的人

申请截止日期:非居民税年结束后的6个月

付款截止日期:2021年4月30日

最后,祝大家平稳度过这个报税季!